*!* 우선 이 복잡하고도 긴 내용을 어떻게든 소화해 보려고 도전하시는 분들께 경의를.... *!*

"이 세상에서 확신할 수 있는 것은 죽음과 세금 밖에 없다." - 벤자민 프랭클린

끔찍한 문구이지만 사실일 수 밖에 없는 세상에 살고 있는 것 같다. 작게는 한 모임부터 크게는 하나의 국가까지 공동체가 운영되기 위해서는 비용이 발생할 수 밖에 없고 그러다보니 세금이란 것을 피해 갈 수는 없는 것 같다. 모임에서도 "회비"라는 것이 있으니까.

한국에서 월급 받으며 살 때는 세금 제도는 단순했던 것 같다. 월급에서의 원천 징수가 있었고 월초에는 제 3의 월급이라고 불리우는 세금 환급이 있었으며 은행에 적금을 부어 만기가 되면 자동으로 세금을 떼고 주었으니 말이다. 내가 세금에 대해서 해야 할 일은 세금 환급때 온갖 병원/카드 영수증을 첨부해 회사에 제출하는 일 뿐이었다. 아, 물론 가장 기본적인 소득세에 대한 이야기이다.

그런데 미국에서는 이 가장 간단해 보이는 것조차 가장 어려운 일이 되어 버린다. 처음 미국에 와서 직장 생활을 시작하자마자 내 앞에 던져진 서류가 W4 작성이었으니 말이다. 원천 징수 금액을 정하는 W4 서류는 한국에서라면 생각해 보지도 않았을 것이고 뭐 내가 이걸 정한다고? 라는 생각이 들 정도였다. 원천 징수 금액을 적게 내면 세금 적게 내는거 아닌가라는 단순한 생각을 할 수도 있지만 세금을 걷어 가는 입장에서는 그리 만만한 꼼수를 허용할리 없다. 일단 한번 이해하면 비교적 기본 논리는 간단하지만 낯설다면 정말 복잡하기 그지 없는 것이 미국 세금 제도라고 할 수 있다.

회사에 다니면서 월급을 받는 경우 한국에서는 회사에 서류만 내면 다 알아서 해 주었지만 미국은 세금 보고가 개인의 책임이다. 즉, 내가 지난 해 동안 얼마를 벌었고 얼마의 세금을 내었으니 돌려 달라거나 부족분 얼마를 더 내야 한다는 걸 스스로 다 계산해서 국세청에 해당하는 IRS (Internal Revenue Service)에 신고해야 한다. 본인이 스스로 보고 하는 것이라 매년 소득이 있을 때 하게 되는 세금 보고는 본인의 신뢰성에 바탕을 두고 있다. 즉, 본인의 소득은 본인이 제일 잘 알테니 너는 숨기지 말고 제대로 보고하면 된다... 라는 기본 방침이 있는 것이다. 그런데 이 신뢰성을 무시하고 거짓으로 보고를 하면? 즉 소득이 있는데도 제대로 보고 하지 않고 그에 대한 세금을 제대로 안 낸다면? 서류 상으로는 충분히 가능한 일이다. 어짜피 보고하는 주체는 나이니까. 그렇지만 이렇게 자율을 주는만큼 어겼을 때의 페널티는 어마어마하다. 탈세는 일단 중범죄(felony)이다. 배우자가 한국 사람이라 "스서방"이라고 불리우던 배우 웨슬리 스나이프는 2006년 탈세 혐의로 기소되어 징역 3년 선고, 실제로 3년간 복역 생활을 했다. 이런 정도의 사람이라면 본인이 직접 세금 보고를 하는 것이 아니라 관리해 주는 세무사가 있기 마련인데 세무사들이 제대로 일을 하지 않아 3년 정도 세금 보고를 하지 않은 것이 문제가 된 것이다. 그럼 세무사 잘못이 아니냐고? 아니다 세무사가 세금 보고를 대행해 주더라도 최종 책임은 본인에게 있다.

이렇게 뭐 하나 잘못하면 중범죄가 되어 버리는 미국에서의 세금 보고를 정리해 보도록 하자.

세금 보고(Tax Report)의 의미

한국에서는 보통 원천 징수 금액이 실제 내야 할 최종 세금 총액보다 많기 때문에 대부분의 경우 세금을 "환급" 받게 된다. 그래서 이름도 세금 환급이란 말로 주로 쓰인다. 하지만 정확한 내용은 세금 "보고" (Tax Report)이다. 지난 일년 동안 낸 세금과 실제 모든 소득에 대해 내야 할 세금을 새로 계산해서 세금을 더 냈다면 돌려 받고, 덜 냈다면 더 내야 하는 방식으로 세금 보고를 진행한다. 이런 복잡한 방식을 통하는 이유는 매 소득마다 정해진 세율로 세금을 내는 것이 아니라 전체 소득을 알아야 세율을 정할 수 있기 때문이다. 그렇기 때문에 은행에서 적금 같은 형식의 계좌에서 만기가 돌아와 원금과 이자를 받더라도 이자에 대한 세금없이 일단 전체를 받을 수 있다. 이 이자 소득에 대한 세금은 세금 보고 때 정산하면 된다. 얼핏 보면 복잡한 과정을 거쳐서 세금을 내는 것 같지만 그 내용을 따져보면 합리적이라고 볼 수 있다. 대부분의 세금 제도가 그렇듯이 미국도 누진세를 적용한다. 많이 벌수록 세금을 내는 세율도 올라간다. 따라서 똑같이 이자 $1,000이 생겼더라도 전체 소득이 낮은 경우 최저 세율 10%로 세금은 $100이 되지만 소득이 제일 높은 사람의 경우 37%의 세율이 적용되어 세금은 $370이 되는 것이다. 모든 계산이 이런 식은 아니지만 더 많이 번 사람이 더 많은 세금을 낸다는 기본 방침은 정해진 셈이다.

자영업자의 경우 소득을 정확히 알기가 어렵다. 특히 현금 거래가 있는 경우 정확히 얼마의 소득이 있었는지 알 수가 없다. 아, 물론 정부가 말이다. 그래서 이 사람이 정확한 소득을 보고하고 정확한 세금을 내는지 알 수가 없다. 하지만 월급쟁이의 경우 월급을 주는 회사가 그 내용을 전부 알 수 있으므로 "비교적" 투명한 소득을 알 수 있다. "비교적"이라고 말하는 이유는 월급쟁이의 소득이 월급이 전부가 아니기 때문이다. 주식 투자를 하거나 다른 방법의 소득이 있다면 그건 월급 이외의 소득이라 이 부분은 전적으로 개인의 양심에 따른 세금 보고를 기대할 수 밖에 없다.

월급을 받는 경우 내 전체 월급 소득과 원천 징수한 금액들을 전부 정리해서 회사가 보통 2월 15일 전에 각 개인에게 전달해 준다. 이를 W-2 form이라고 부른다. 만일 중간에 회사를 옮겼다면 각각의 회사로부터 두 장의 W-2 form을 받게 되고 그걸 합쳐서 보고 하면 된다.

연방세 (Fedral Tax)

미국 시민이라면 어디에 살고 있든지 일단 연방세, Federal Tax를 내야 한다. "어디에"라는 말은 미국 내만 의미하는 것은 아니다. 미국 시민권자라면 지구 어디 다른 나라에 살더라도 그 소득에 대해서 세금을 내야 한다. 살고 있는 나라에서도 세금을 내기 때문에 그 나라에 낸 세금 만큼을 공제해 주지만 기본적으로 연방세를 내야 한다.

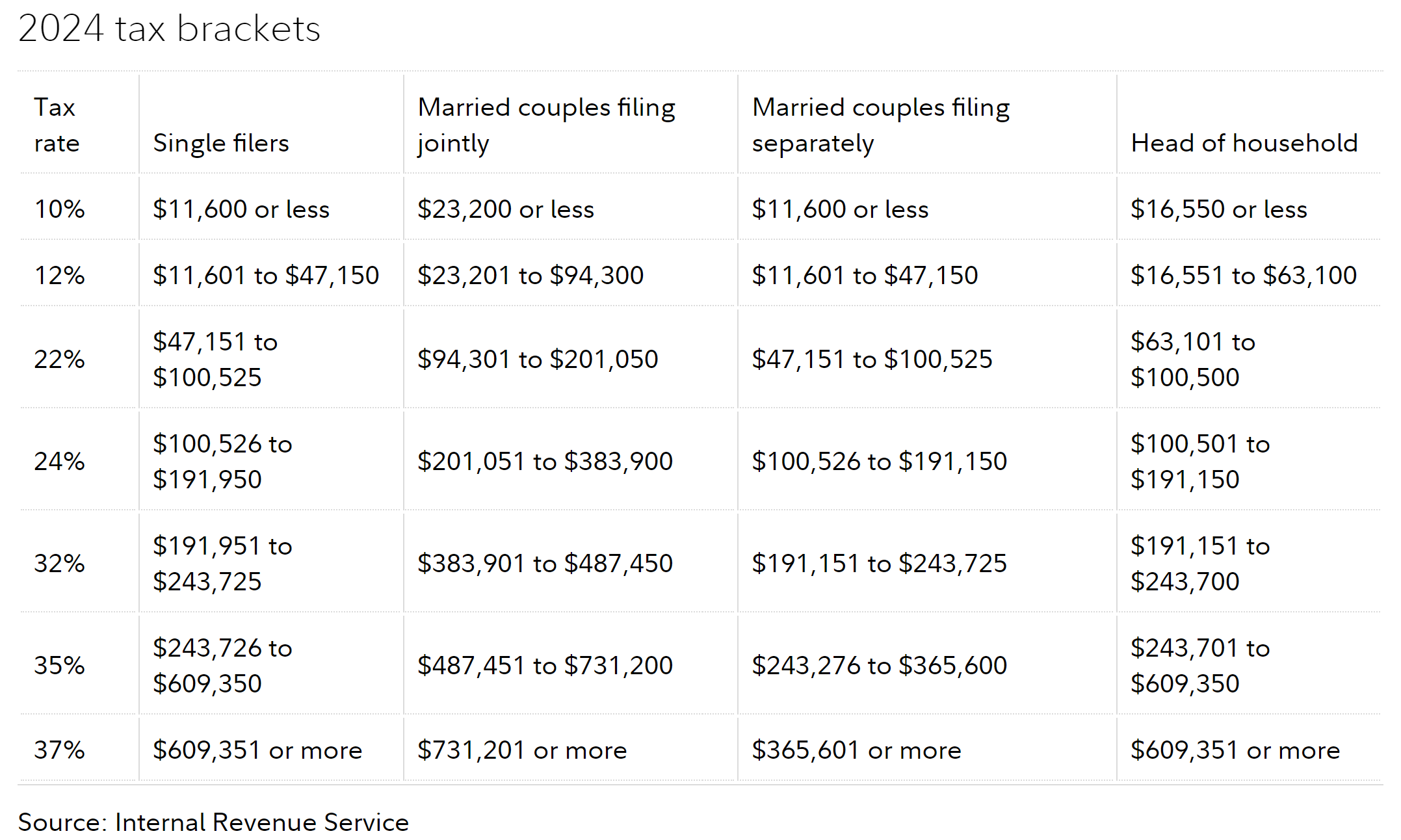

앞서 말했듯이 세율은 전체 소득에 따라 정해진다. 이걸 tax bracket이라고 부르는데 이 또한 세금 보고 형태에 따라 달라지고 매년 국세청에 해당하는 IRS에서 그 tax bracket의 범위를 업데이트 한다. 자세한 내용은 밑에 세금 계산하는 부분에서 실제 금액을 가지고 다루어 보기로 한다.

주세 (State Tax)

미국은 연방제 국가이다. United States of America, 즉 각 주들의 모여 연방을 이루고 연방은 외교와 국방을, 각 주는 자치 국가처럼 운영된다. 그러다 보니 각 주마다 면허증, 번호판, 그리고 법도 다르다. CA에 있다가 TX로 이사 왔을 때 왜 미국이 United States인지 경험할 수 있었다. 달라도 너무 다른 곳이었다.

연방 정부에 내는 세금과 더불어 내가 사는 주에 내야 하는 소득세도 있다. 한국말로 하면 주세가 되어 어감이 이상하지만 State Tax가 있다. 주마다 법률이 다르듯 주마다 State Tax의 세율도 다르다. 전에 살던 CA에서는 역시 소득에 따라 최대 12.3%이고 평균 7.5%였지만 지금 살고 있는 TX는 세율이 0%이다. 즉, State income tax가 없다는 뜻이다. 주 정부가 소득세를 안 걷으면 어떻게 운영되는지 궁금해 할 수도 있지만 세금이 소득세만 있는 건 아니다. 재산세, 부가세(Sales Tax) 등등 세금의 종류는 넘치고 넘친다. 미국 50개 주 중에서 Alaska, Florida, Nevada, New Hampshire, South Dakota, Tennesse, Texas, Washington, 그리고 Wyoming 주까지 총 9개 주에 State income tax가 없다. 그래서 Florida와 Washington 주가 은퇴하기 좋은 주로 여겨지고 실제로 은퇴 후 State income tax가 없는 주로 이사가는 경우도 많다.

그럼 단순 계산으로 CA에서 일하다가 TX로 온 경우 State Tax를 더 내지 않아도 되니 그만큼 이득이 될거라고 생각하지만 현실은 그렇게 간단하지 않다. 같은 일을 하더라도 CA에서 일을 하다 TX로 옮겨 가는 경우 회사에서는 두 주의 물가 수준이 다르므로 그만큼 반영해서 연봉을 조정한다. 작년에 TX에서 일하다 CA의 본사 쪽으로 옮겨간 후배가 있는데 15% 정도의 연봉 조정을 받았다고 한다. 반대로 CA에서 있다가 TX로 근무지를 옮기게 되면 연봉이 15% 정도 줄어든다고 한다.

보통 세금 보고는 이전 연도에 대한 소득에 대해서 보고를 한다. 즉, 2024년의 총 소득에 대해서 2025년 초에 세금 보고를 하는 것이다. 그 일년 내내 한 주에 살고 있었으면 계산이 쉽지만 중간에 이사를 간 경우 양쪽 주에 모두 State Tax를 내야 한다. 이게 너무 복잡해서 미국에 20년 살면서 첫 해에 CPA를 통해 세금 보고를 하고 그 후에는 TurboTax를 통해 혼자 했지만 지난 2018년 CA에서 TX로 이사한 후 어쩔 수 없이 CPA를 통할 수 밖에 없었다. 게다가 CA에서 집을 팔아 capital gain이 있었기 때문에 이에 대한 CA 세금 계산을 해야 했기 때문에 실수를 해서 문제를 일으키는 것보다는 제대로 하는 것이 낫겠다 싶었다. 세금 계산만큼 복잡한 것이 없어 일일이 정리할 수가 없지만 간단한 내용은 CA에 살았다면 CA 주 정부는 어떻게든 세금을 받아간다는 것이다.

벤자민 프랭클린의 혜안에 다시 한번 고개를 숙여 본다.

Medicare / Social Security Tax

위 W2 form을 보면 연방세 말고도 Medicare와 Sosical Security Tax 항목이 있다. Medicare는 연방 정부에서 제공하는 건강 보험으로 65세 이상을 대상으로 한다. 대체로 은퇴 후 회사를 통해 의료 보험을 들 수 없는 경우 Medicare를 통해 지원을 받을 수 있다. 물론 이렇게 소득이 있는 동안 Medicare tax를 꼬박 꼬박 내야 하지만.

Social Security Tax는 역시 연방 정부가 지원하는 social security benefit을 위한 것인데 쉽게 말해 국민연금 같은 것이다. 10년 이상 세금을 내면 62세부터 혜택을 볼 수 있으며 67세부터 full benefit을 받을 수 있다. 부부가 함께 세금 보고를 하는 경우 내가 사망하더라도 배우자는 50%의 benefit을 계속 받을 수 있는 걸로 안다.

재미 있는 건 Social Security Tax에 limit가 있다는 것이다. 1월 1일부터 월급을 받기 시작해서 총 소득 누적이 $168,600 (2024년 기준)될 때까지만 Social Security Tax를 내고 그 이상이 되면 더 이상 내지 않는다. 그래서 CA에서 소득이 높은 경우 연말이 가까워질 때쯤 갑자기 통장에 들어 오는 월급이 높아지는 때가 있다. 그 때가 이 누적 limit를 지나는 순간이다. 그래서 누군가 몇월에 월급이 더 들어왔다고 말하면 그 때가 $168,800을 넘는 순간이므로 그 사람의 연봉이 얼마인지 역으로 계산해 볼 수 있다. 참 사람들은 이런 쪽에 똑똑해진다.

세금 보고 기간

세금 보고는 이전 연도의 총 소득에 대해서 보고 한다고 했다. 보고 기간은 해매 4월 15일이다. 그래서 이 날을 Tax Day라고 부른다. 혹시라도 이 날이 주말이면 다음 주 월요일이 마감날이 된다. 요즈음은 많은 경우 인터넷으로 eFile을 하게 되는데 이러면 filing, 즉 인터넷으로 서류를 보내고 나면 보통 24시간 안에 accept 되었는지, 아니면 reject 되었는지 알 수 있다. 인터넷으로 electronic filing을 하지 않고 우편으로 보낼 수도 있는데 이 경우 post mark, 즉 우체국에 접수된 날짜가 4월 15일이여야 유효한 것으로 취급된다. 미국에 살기 시작하면서 제일 처음 세금 보고를 하는 경우 eFile이 되지 않는다. eFile의 경우 예전 기록을 토대로 제대로 세금 보고를 하고 있는지 확인하는 과정이 있기 때문에 예전에 한번도 세금 보고를 해 보지 않았다면 확인이 되지 않기 때문이다. 그리고 영주권이나 시민권을 받아 새로운 SSN (Social Security Number)으로 보고를 하는 경우 이전 기록과 맞지 않아 eFile이 되지 않아 한번은 paper filing을 해야 한다.

Tax Day는 매년 4월 15일이지만 늘 예외가 있다. 여러가지 이유로 그날까지 세금 보고를 할 수 없는 경우 연장 신청을 할 수가 있다. 연장 신청을 하면 10월 15일까지로 세금 보고를 미룰 수 있다. 세금 보고를 미루는 이유는 여러가지가 있는데 대부분의 월급쟁이들은 특별히 미룰 이유가 없다. 회사로부터 발급되는 W2 뿐만이 아니라 저축, 주식 거래 등등 일상적인 세금 보고를 위한 서류들(1099 form)은 대체로 2월 15일까지는 전부 발급되기 때문이다. 게다가 요즈음은 예전처럼 우편으로 오지도 않고 설정만 해 두면 이메일로 받거나 아니면 해당 기관, 은행/주식 거래 회사 홈페이지에 로그인하면 바로 다운 로드 받을 수 있다. 우리 회사도 몇년 전부터는 더 이상 W2를 우편으로 보내지 않고 paycheck 관리하는 ADP 홈페이지에서 다운로드 받으라고 하고 있다.

다만 자영업을 하시는 분들은 일부 서류가 4월 15일까지 준비가 안 되거나 세금 보고를 위한 정리가 안 되어 있을 수가 있다. 그래서 그런 분들이 주로 세금 보고 연장을 신청한다.

세금 보고의 형태

한국에서는 따로 세금 정산을 할 때 내가 따로 신청해야 하는 종류가 없었다. 아니, 있었는지도 모르겠지만 어짜피 세금 보고는 회사에서 해 주니 내가 모를 수도 있겠다. 하지만 미국에서는 모든 것을 개개인이 알아서 해야 하기 때문에 어떤 형태(filing status)로 보고 해야 하는지도 알고 있어야 한다.

세금 보고를 할 때 다음의 다섯 종류 중 하나를 선택해서 보고를 해야 한다.

Single : 결혼하지 않았거나 이혼 한 경우, 아니면 법적으로 결별 상태

Married Filing Jointly (MFJ) : 이전 해 12월 31일 기준 결혼 상태거나 혹은 이전 해에 배우자 중 한명이 사망한 경우

Married Filing Separately (MFS) : 이전 해 12월 31일 기준 결혼 상태이지만 배우자 각각 보고를 하고자 하는 경우

Head of Household : 미혼인 경우지만 부양 가족의 생활비의 절반 이상을 부담하고 있는 경우

Qualifying Surviving Spouse : 배우자가 지난 2년 내에 사망했고 부양 가족이 있는 경우

우선 "부양가족"의 경우 한국에서는 부모님도 포함했던 걸로 기억하지만 여기서는 친자녀, 입양 자녀, 재혼으로 인한 양자녀, 형제 자매, 부모님 재혼으로 인한 양형제 자매 (step-brother/sister) 등을 포함하지만 나이 제한이 있어 19세까지, full-time 학생인 경우 24세까지 "부양가족(eligible dependent)"로 인정된다. 한가지 더 알아야 할 사항은 이 "부양가족"의 기준이 세금 보고 할 때의 기준이라는 것이다. 의료보험의 경우 "부양가족" 조건은 26세 미만의 자녀를 포함한다.

미국 살려면 공부 많이 해야 한다......

일단 세금 보고의 형태, filing status에 구분을 두는 이유는 각 status에 따라 세율 구간 (tax bracket)이 달라지기 때문이다. 다음 표는 2024년 세금 보고 기준 (즉 내년 2025년도 4월 15일까지 보고 할 때 사용하게 될) 각 status에 따른 세율 구간이다. 다섯 status 중 Qualifying Surviving Spouse는 흔한 경우가 아니라 표에 나타나 있지 않다.

대부분의 기혼 부부는 Married Filing Jointly (MFJ)를 선택하게 되지만 종종 각자 보고 하는 Married Filing Separately (MFS)를 선택하는 경우도 있다고 한다. 흔하지 않지만 대체로 서로의 총 수입이 얼마인지는 공유하고 싶지 않은 경우라고 하는데 tax bracket 구간이 달라 현실적으로는 총 세금 납부 금액이 많아진다. 내 배우자가 내가 얼마나 버는지 알려 주지 않아도 되지만 세금은 더 내야 하는 셈이다.

그런데 이 tax bracket의 표는 어떻게 읽고 해석해야 하는 걸까..... 그건 아래 세금 계산 방법에서 실제로 계산해 보기로 한다.

세금 크레딧/공제 (Tax Credits / Deductions)

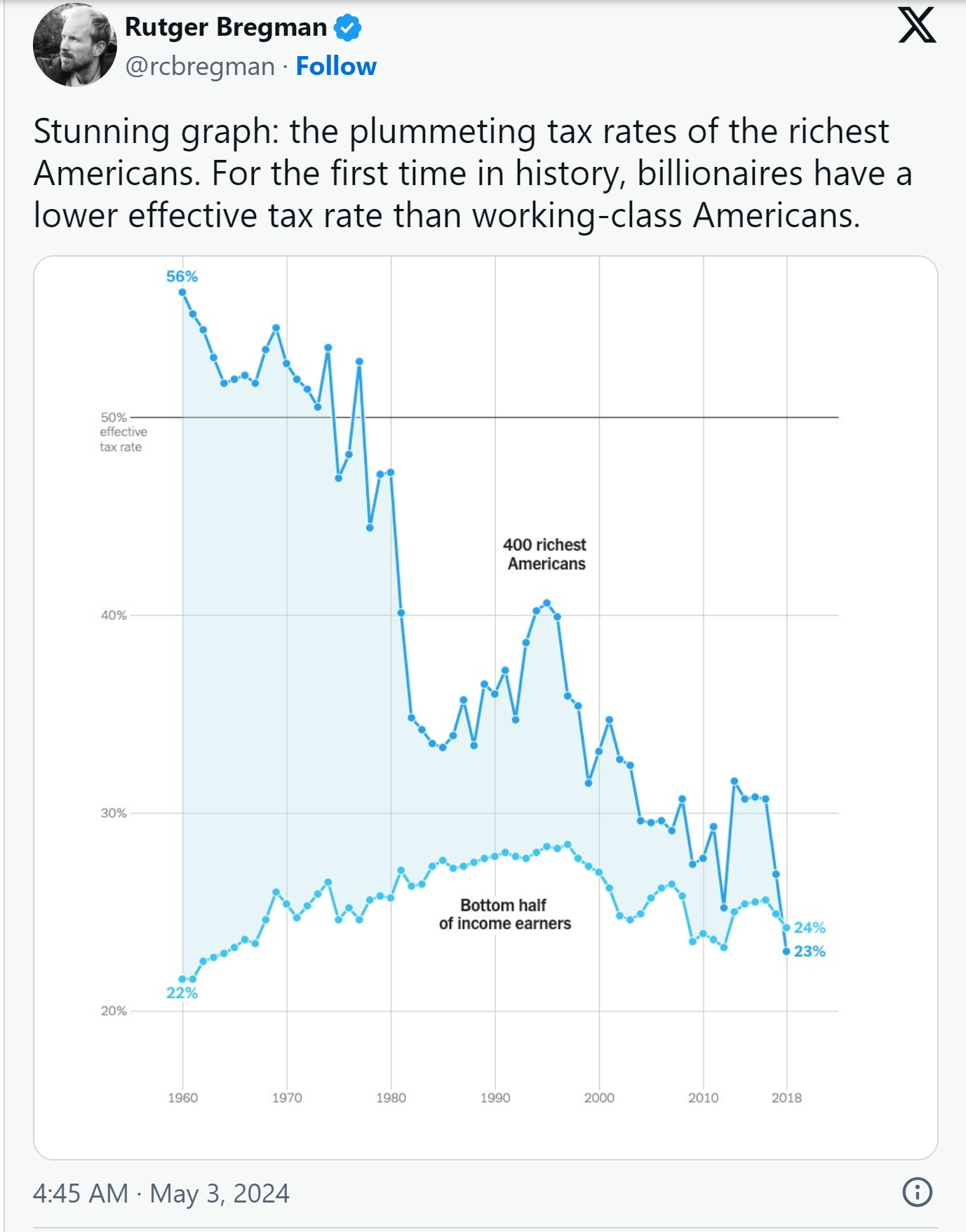

지난 1년 동안 번 모든 금액에 대해서 세금을 내는 것이 기준이겠지만 여러가지 복잡한 조건들을 추가해서 세금을 내지 않아도 되는 예외 조항들이 있다. 세금은 간단할수록 좋다고 하는데 이렇게 복잡해지면 세금 내는 사람도 골치가 아파지고 세무사라는 새로운 직업이 생겨나고 이런 복잡한 조건들을 아주 교묘하게 이용해 세금을 절세, 즉 내야 할 세금을 안 내는 것이 아닌 적법하게 세금을 줄이는 방법들이 생겨나게 마련이다. 이러다 보니 전체 소득에 대한 실제 세율을 계산해보면 억만장자가 내는 소득의 세율이 일반 공장 노동자의 세율보다 적을 수 있게 된다.

로마의 초대 황제 아우구스투스가 제일 잘 한 것 중에 하나가 세금 제도를 아주 단순하게 고쳐서 세무사도 필요없이 공평하게, 그리고 손 쉽게 세금을 걷었다는 점이다. 공평하고 단순해야 세금 내는 사람들도 쉽게 이해할 수 있고 조세 저항도 낮아진다.

부자들의 실질 세율이 낮아질 수 있는 이유는 여러가지 합법적인 절세 방법 등이 있기 때문이다. 이를 위해서는 일단 세금 크레딧(Tax Credit)과 공제 (Deductible)을 먼저 이해해야 한다.

세금 크레딧(Tax Credit)은 내가 내야할 세금 자체를 그 금액만큼 줄여주는 것이다. 예를 들어 세금 계산을 해 보니 내야 할 총 세금 금액이 $10,000인데 tax credit으로 $1,000이 있다고 하면 내가 내야 할 세금은 $9,000이 된다.

반면에 세금 공제(Tax Deductible)은 세금을 매기는 소득, taxable income 이라고 부르는 부분을 줄여주는 것이다. 내가 번 소득 총금액이 $40,000이라고 하면 기본적으로 이 총 금액에 대해서 세금을 내야 하지만 세금 공제 $5,000이 있으면 세금을 매기는 금액을 $35,000로 줄인 다음에 이 금액에 대해서 세금을 매기는 것이다. 이렇게 세금 공제를 통해서 줄어든 혹은 변경된 소득 총금액 taxable income을 AGI (Adjusted Gross Income)이라고 부른다.

세금 크레딧은 직접 세금을 감면해 주는 것이기 때문에 같은 금액이라면 세금 크레딧이 세금 공제보다 나을 수 밖에 없다. 전기 자동차를 사는 경우 세금 공제가 아닌 세금 크레딧을 주는 것이라 실질적으로 세금 부분에서 도움을 주는 제도가 된다.

세금 계산 방법

자, 그럼 이제부터 수학 시간.

실제 세금을 어떻게 계산하는지 직접 숫자로 계산해 보도록 하자. 개인이 세금 보고를 하는 이유는 개개인별로 크레딧, 공제 받을 수 있는 조건이 모두 다 다르고 연봉 뿐만이 아니라 기타 이자, 주식 거래 소득 등 소득 내용도 다르기 때문에 이런 사정을 제일 잘 아는 개개인만이 준비해서 보고할 수 있다. 여러 가능한 조건들을 하나씩 따지기 시작하면 너무 복잡하니 여기서는 큰 줄기만으로 계산을 간단히 하기로 하자.

(고백하자면 인터넷에서 찾을 수 있는 여러 tax calculator로 하나씩 넣어가며 해 봤는데 너무 조건이 많고 계산이 복잡해져서 설명이 어려워질 것 같아 포기함......)

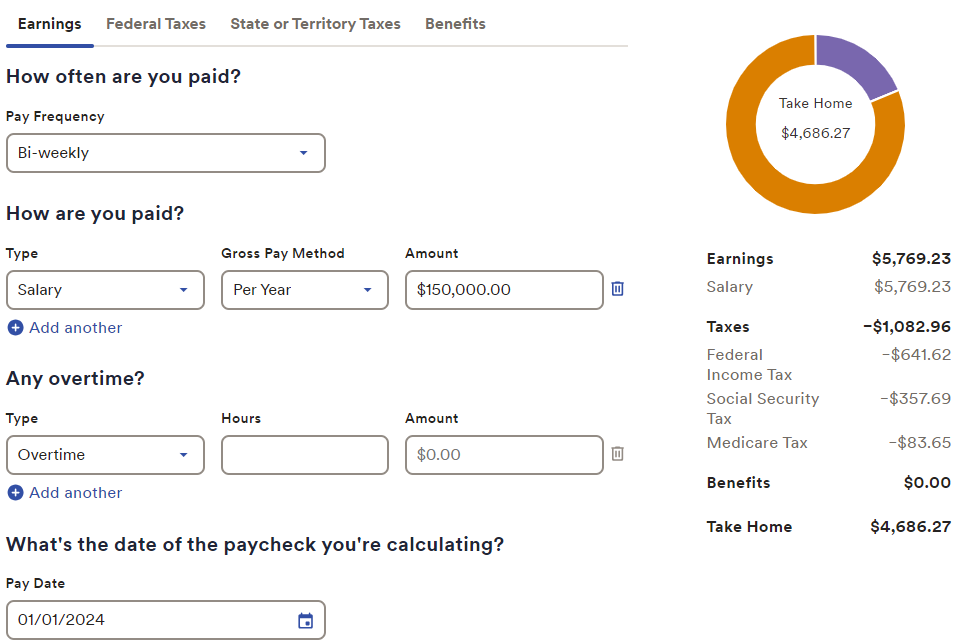

자 그럼 연봉이 $150,000 이라고 가정하고 시작해 보자. 다른 소득 없이, 그리고 크레딧/공제가 없다고 보고 Married Filing Jointly의 tax bracket을 적용해 세금을 계산하면 다음과 같다.

연봉 $150,000 중 첫 $23,200에 대해서는 세율 10%, 즉 $2,320이 세금.

다음 번 구간인 $23,200에서 $94,300에 해당하는 금액 $71,100 (=$94,300 - $23,200)에 대해서는 세율 12%, 즉 $8,532이 세금.

다음 번 구간은 $94,300에서 $201,050인데 이미 $94,300까지는 세금을 계산했으니 이 구간에 해당하는 소득 금액은 $55,700 (= $150,000 - $94,300)이 되고 이 금액에 대해서 세율 22%이 적용되어 세금은 $12,254.

그래서 이 세금 금액을 다 더하면 $23,106 (= $2,320 + $8,532 + $12,254)이 총 연방 세금(federal tax)이 된다.

그런데 이 금액은 세금 크레딧/공제가 전혀 없다고 가정했을 때의 세금 금액이므로 현실적으로 내게 되는 연방 세금(Federal tax)는 크레딧/공제등으로 인해 이 금액보다는 적게 된다. 그러면 어떤 공제들이 있는지 살펴 보자.

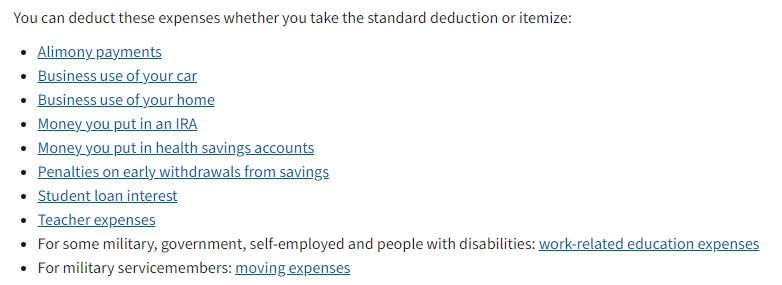

세금 공제 (tax deductible)에는 크게 두 종류가 있는데 기본 공제 (standard deduction)와 항목 공제 (itemized deduction)가 있다. 간단하게 기본 공제 (standard deduction)는 공제 금액을 하나로 정해 놓고 그 금액을 단순히 공제해 주는 것이다.

2024년 기준 standard deduction 금액은 single filer는 $14,600. Married jointly filer는 $29,200. Head of household는 $21,900이다. 위에서 한번 계산해 보았던 연봉 $150,000 기준에 이 standard deduction을 적용해 보면 다음과 같다. 연봉 $150,000에서 deduction 금액 $29,200을 빼 준다. 그러면 소득 금액 (taxable income)은 $120,800이 된다. 이 금액은 tax bracket의 첫번째, 두번째 구간에는 변동이 없으므로 맨 마지막 구간 [ $94,300 - $201,050 ]의 계산이 변하게 된다. 이 구간 소득 금액은 $26,500 (= $120,800 - $94,300)이 되므로 세금은 $5,830 (= $26,500 x 22%)이 되어 총 세금은 $2,320 (첫구간) + $8,532 (두번째 구간) + $5,830 (마지막 구간) = $16,682이 되어 deductation 없을 때보다 세금 $6,424을 덜 내도 된다.

... 계산을 잘 따라 오고 계시는거죠??

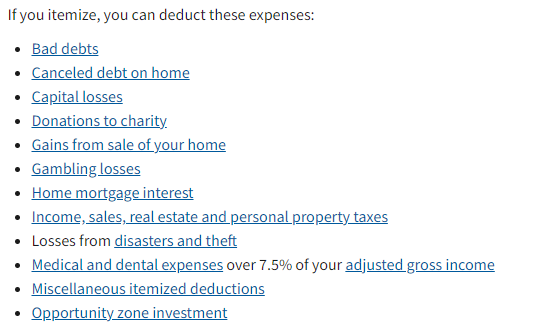

반면에 itemized deduction은 각각 deductible 항목을 정해 놓고 하나씩 하나씩 공제해 나가는 것이다. 내용만 보고나면 itemized deduction이 더 많은 공제를 받을 수 있을 것처럼 보이지만 현실은 그렇지 않다. 트럼프 정부 이전에는 공제할 수 있는 대상이 꽤나 많았다. 예를 들어 집을 산 경우 mortgage interest, property tax 등등이 전부 공제가 되었기 때문에 세금을 꽤나 줄일 수 있었다. 그런데 트럼프 정부가 itemized deduction의 내용을 고쳐 interest/property tax에 대해 deductible 상한선을 $10,000까지만 인정해 주는 등 대대적인 수술을 감행했다. 그래서 좋아진 부분은 세금 보고가 조금은 간단해졌다는 것이다. 왠만해서는 standard deduction 금액이 itemized deduction 금액보다 커졌기 때문이다. 2017년에는 세금 보고자의 70% 정도가 standard deduction을 선택했는데 2021년 세금 보고에는 90%가 standard deduction을 이용하게 되었다. 세금 보고가 간단해졌다는 건 전체적으로 좋은 일이라고 볼 수는 있겠다.

물론 세금 공제가 위 두가지만 있는 건 아니다. 세금은 걷어야 하지만 어느 누구도 세금을 내고 싶어하지 않는다. 그러다 보니 이것저것 빼 주는 것들(deductible)이 생겨날 수 밖에 없다. IRS 페이지에 가면 이를 정리해 놓은 것들이 있는데 일일이 설명하자만 끝도 한도 없으니 몇가지만 살펴보면 다음과 같다.

IRA (Individual Retirement Account; 즉 개인 은퇴 계좌)에 넣는 금액. 보통 401K라든가 Traditional IRA 등을 의미하는데 여기에 납부하는 금액은 세금 공제를 해 준다.

HSA (Health Saving Account)에 넣는 금액. HSA는 의료비를 위해 사용하는 계좌인데 의료보험 프로그램 중에 하나이다. 여기에 납부하는 금액도 세금 공제를 해 준다.

Child Tax Credit. 이름처럼 이건 공제(deductible)이 아니라 세금 크레딧이다. 미성년 자녀가 있을 경우 한명당 $2,000씩 크레딧을 받을 수 있다. 다만 Married Jointly Filing (MJF)인 경우 연봉이 $400,000 이상이 되면 받을 수 없다.

월급쟁이의 경우 기본적으로 paycheck을 받으면서 그 수입을 기준으로 자동으로 다 계산을 하게 되지만 수입이 이것만 있는 것이 아니다. 가장 흔한 수입으로는 은행 이자가 있을 수 있지만 이건 단순하게 내 수입에 더하면 되니 계산이 복잡하지는 않다. 투자용 집, investment property가 있어서 월세 (rent) 수입이 있거나 주식 매매를 통해서 이익이 있으면 계산이 복잡해진다. 단순히 기존 내 수입에 더하는 걸로 계산되지 않기 때문이다.

투자용 집에 대한 수익

투자용 집이 있어서 매달 월세 (rent) 수입이 있으면 어째든 이건 내 수입이다. 그런데 투자용 집의 경우 공제 항목이 상당히 많다. 우선 투자용 집에 대해서는 mortgage 이자와 재산세 (property tax) 전액이 공제 된다. 나의 주 거주집 (homestead property)의 경우 $10,000까지만 공제 된다는 것과 비교된다. 게다가 집 보험, 집 수리를 하게 된 총 금액이 다 공제 된다. 그리고 특이하게 depreciation (감가상각)이 적용된다. 집값이 $300,000이라고 하면 집의 가치가 매년 떨어진다고 가정하고 그만큼 손해 본다고 생각하고 공제해 주는 것이다. 일반적으로 27.5년에 걸쳐 3.636%씩 가치가 떨어진다고 계산한다. 왜 이렇게 딱 떨어지지 않는 숫자를 사용하는지 모르겠지만 이 숫자도 어떤 계산을 통해 나왔을거라고 생각해 본다. 27년 혹은 28년으로 딱 떨어지지 않고 27.5년이라는 숫자도 재미 있다. 즉, 구매 했을 때 집값이 $300,000 이라고 하면 매년 $10,908씩 집의 가치가 떨어진다고 보고 그만큼 손실(loss)로 계산하는 것이다.

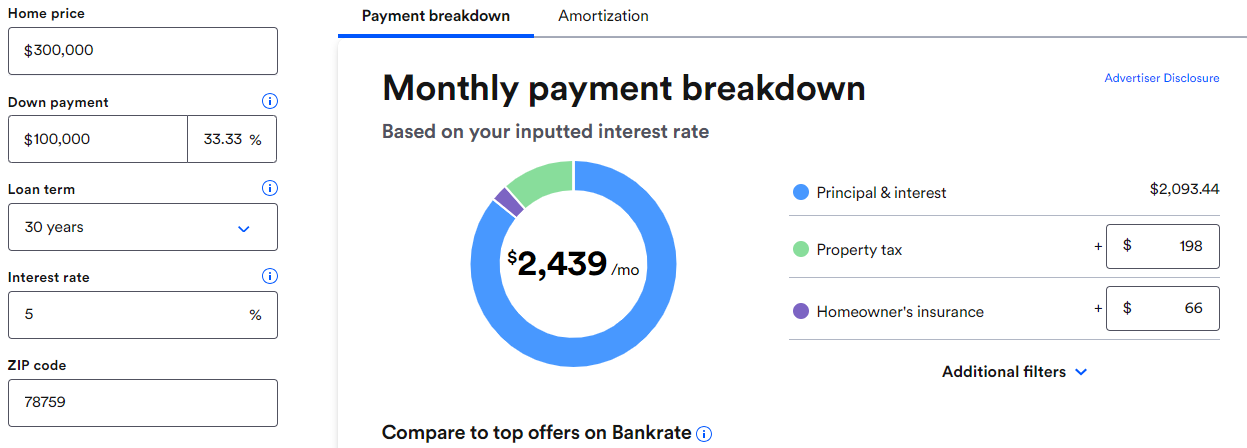

월세(rent)가 $2,000이라고 가정해 보자. 그러면 월세 수입 전체는 $2,000 x 12 = $24,000이 된다. 이제 여기에 공제 내역을 빼야 한다. 이 집에 30년 고정이자 5%로 mortgage $200,000이 있으면 이 집을 유지하기 위해서 매달 다음을 지출해야 한다.

이 중에 mortgage 이자는 $833. property tax는 매달 $198 씩 적립해야 하니 단순 계산으로 공제할 수 있는 금액이 ($833 + $198) x 12 = $12,372이 되고 여기에 depreciation $10,908을 더 공제하면 총 공제 금액은 $23,280이 된다. 월세 수입 총액이 $24,000이므로 실제 소득은 $720 = $24,000 - $23,280이 된다. 이 금액에 대해서만 소득으로 잡혀 세금을 내게 된다.

월세가 $2,000이면 매년 $720 흑자가 되지만 만일 월세가 $1,800이 된다면 소득은 -$1,680, 즉 적자/손실(loss)가 된다. 앞서 공제 내역에서 capital loss가 있을 경우 내 taxable imcome에서 공제가 되지만 투자용 집에서 발생하는 손실은 내 taxable imcome에 반영되지 않고 rent 수입이 $0으로 계산되어 이에 대한 rent 수입에 대한 세금은 없는 걸로 계산된다. 다만 여기서 발생한 손실 -$1,680은 passive loss라고 해서 내년도 세금 보고 때 carryover, 즉 이월해서 이어나갈 수 있다. 다음 해에 월세가 다시 $2,000이 되어 이득 (passive gain) $720이 생겼으면 작년에 발생한 passive loss -$1,680을 이용해 전체 금액을 다시 passive loss -$960 = ($720 - $1,680)으로 만들고 다시 내년으로 이월 시킬 수 있다. 이를 위해서는 매 세금보고 때마다 작년에 얼마의 passive loss가 있었는지 잘 관리하여야 한다. TurboTax 같은 세금 보고 프로그램을 지속적으로 사용하고 있으면 작년 기록을 가져와 이 기록으로 passive loss/gain을 자동으로 계산을 하고 계속 유지하게 해 준다.

주식 매매에 관한 수익

주식 매매에 따른 수익, 혹은 손실에 대해서 세금 계산하는 방법은 투자용 집의 경우보다 더 복잡하다. 이전 포스팅에서 ESPP/RSU에 대한 이야기를 한 적이 있다. 보유하고 있던 주식을 매매 했을 때 수익이 발생하는지, 아니면 손실이 발생하는지는 ESPP/RSU의 cost basis를 제대로 알아야 계산할 수가 있다. 대부분 매매를 하고 나면 다음 해 2월쯤 주식 브로커 회사 (eTrade, Charles Schwab 등등) 에서 매매한 내용에 대해서 정리한 내용을 보내 주지만 제대로 확인하지 않으면 세금을 중복해서 내거나 잘못 계산해서 보내면 감사가 들어 올 수 있다. 그럼 이 cost basis를 먼저 알아 보자.

ESPP는 당일 주가 $100에서 할인된 가격인 $80로 100주를 받았다고 가정해 보자. 그럼 내가 받을 때는 총 $8,000을 지불했지만 받자마자 그 100주의 가치는 $10,000이 되므로 받는 시점에 이미 $2,000의 이득이 생겼다. 이건 바로 W2에 적용되기 때문에 내가 이에 대한 세금을 따로 계산할 필요가 없다. W2로 세금 보고 할 때 자동으로 포함되어 있다.

RSU는 당일 주가 $100 기준으로 100주를 vesting 받았다고 하면 바로 $10,000의 소득이 생긴 셈이다. 이 때는 세율 22%을 적용해 바로 내도록 되어 있다. 그 22%의 금액 $2,200은 받은 주식을 팔아서 내게 된다. $2,200을 만들기 위해서 주식 22주는 팔아야 하니 실제 내 계좌에 들어오는 주식의 수는 78주가 된다. 그리고 W2에 $10,000 추가 소득이 잡히고 Federal tax withholding에 $2,200이 추가 된다. 이렇게 받을 때 한번 계산이 된다.

위 두 경우에 일단 세금 계산은 한번 되었고 내 계좌에는 각각 ESPP 100주, RSU 78주가 들어와 있게 된다. 이제 이걸 아무 것도 안 하고 그대로 두면 주식 가격 변동에 의해서 내 자산만 변하는 것이 된다. 세금 보고는 이를 팔았을 때 발생하게 된다.

각 주식이 내 계좌에 들어 왔을 때 그날 기준 각 주식의 가치는 한 주당 $100이었다. 이게 cost basis이다. 쉽게 말하면 난 이 가격에 주식을 산 것과 같은 것이고 팔 때 오르면 수익이, 내렸으면 손실이 나는 것이다. 매매를 하고 나서 주식 브로커 회사에서 1099-B 라는 형태의 서류를 보내 주고 여기에 매매 내용과 cost basis가 적혀 있는데 이를 잘 확인해야 한다. 대체로 잘 관리되기는 하지만 어떤 경우는 제대로 cost basis를 알려주지 않는 경우도 있다고 보았다.

ESPP 100주 중 50주를 팔았다고 가정해 보자. 팔 때 한 주당 가격은 $120. 그럼 매매 후 내 계좌에는 $6,000이 들어 온다 (여기에 주식 브로커 수수료 몇불이 빠지지만 계산을 쉽게 하기 위해서 생략). 이 숫자만 보면 나한테 수입 $6,000이 생겼다고 여겨질 수가 있다. 그래서 세금 보고를 할 때 TurboTax 같은 프로그램을 쓰면 언제 몇 주를 얼마에 팔았는지 항목에 숫자를 넣으면 이 전체 $6,000에 대한 세금이 계산 된다. 하지만 다음 페이지에 cost basis를 넣는 항목이 나온다. 이 팔아버린 주식 50주를 받았을 때 당시 주당 $100이었으므로 사실상 나는 이 주식 50주를 $100에 사서 $120에 판 것과 같게 된다. 그래서 정확한 주식 매매에 대한 소득은 $1,000 ( = ($120 - $100) x 50)이 된다. 그래서 cost basis 항복에 $100을 입력하면 세금 계산은 $6,000이 아닌 $1,000에 대해서 이루어지게 된다. Cost basis를 제대로 모르고 계산하지 못하면 엉뚱하게 중복적으로 세금을 무지막지하게 낼 수도 있다.

여기까지도 이미 충분히 복잡했는데 한가지 더 복잡한 계산이 하나 더 남았다. 주식을 얼마나 보유했는지에 따라 short-term gain과 long-term gain이라는것이 있다. 기준은 보유 기간 1년.

위의 주식을 받고 나서 1년 이내에 팔았다면 short-term gain이 되어 소득 $1,000은 나의 총 소득에 포함되어 세율이 결정된다. 소득이 높으면 마지막 소득 구간 세율 22%에 적용되어 $220을 세금으로 내야 한다.

반면에 1년 후에 팔았다면 long-term gain이 적용되어 Married Filing Jointly (MFJ)의 경우 내 총 소득이 $94,050 보다 낮으면 세율이 0%, 즉 세금이 없다. 만일 내 총 소득이 $583,750이하면 세율은 15%, 그 이상이면 20%의 세율이 적용된다. $150,000 연봉을 기준으로하면 세율은 15%, 즉 세금은 $150이 된다.

따라서 이론으로만 따지자면 long-term gain이 세금 계산에 유리하지만 항상 그런 것은 아니고 상황에 따라 내용이 달라질 수도 있다.

주식 매매를 할 때 흔히 하는 두가지 큰 실수가 있다. 실수라기 보다는 너무 눈 앞의 내용만 보고 간과해 버리는 사실 두가지가 있다고 보는 것이 맞을 것 같다.

많은 이들이 집을 살 때 downpayment를 위해 주식을 모아오고 있다가 팔아서 해결하는 경우가 있는데 여기서 세금 계산을 잊어버리는 사람들이 많다. Downpayment $300,000이 필요하다고 하면 $300,000에 맞게 주식 수를 계산해서 딱 그만큼만 주식을 팔고 전부를 downpayment에 사용하기 쉽다. 그런데 이 $300,000에 대해서 cost basis가 있을 것이고 보유한지 1년이 지나 long-term gain이라고 해도 그 사이 주식이 20% 올랐다고 가정하면 하면 $60,000이 long-term gain이고 15%의 세율을 적용하면 $9,000의 세금이 발생한다. 그런데 이 세금은 주식 거래할 때 바로 내는 것이 아닌 내년 세금 보고 할 때 정산될 금액이기 때문에 미리 준비하고 있지 않으면 내년 세금 보고 때 갑자기 내야 할 세금 $9,000을 발견하게 된다.

두번째는 long-term gain이 항상 세금을 적게 낸다고 오해하는 것이다. 여기서 미처 고려하지 못한 사실 하나는 세금은 수익, 즉 gain에 대해서 매겨진다는 것이다. $20,000을 만들기 위해 주식 200주를 $100에 팔았다고 가정해보자. 이 200주를 3년 전에 받은 ESPP/RSU에서 판다면 long-term gain이 되어 15%의 세율을 적용 받는다. 하지만 그 3년 사이 주가가 많이 올라 이 주식의 cost basis가 $75이라면 gain 자체는 $5,000 = ( ($100 - $75) x 200)이 되고 세금은 $750이 된다. 반면에 이 200주를 지난 주에 받은 ESPP/RSU에서 판다면 short-term gain이 되어 세율 22%를 적용 받을 수 있지만 며칠 동안 주가의 변동이 없어 cost basis가 $98이라면 gain 자체는 $400 = (($100 - $98) x 200)이 되고 세금은 $88이 된다. 이 경우에는 short-term gain이 세금을 덜 내게 된다.

이렇게 따지고 고려해야 할 것들이 많은 세금 제도는 좋은 제도라고 할 수가 없다. 간단할수록 공평하고 공정하게 세금을 걷을 수 있고 누구나 납득할 수 있게 된다. 다시 한번 아우구스투스 황제에게 박수를....

세금 보고 방법

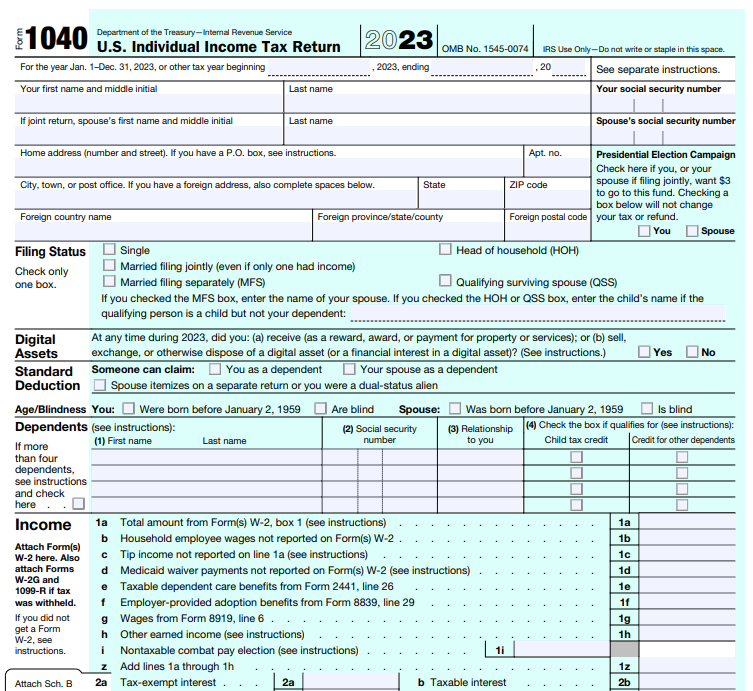

지금까지의 모든 내용들을 충분히 이해하실 수 있고 또 더 필요한 내용은 인터넷으로 검색해 보고 이해하실 수 있는 분이면 세금 보고를 직접 할 수가 있다. 직접 하는 경우는 세금 보고 프로그램들을 이용해서 하면 된다. TurboTax, H&R Block 같은 것들이 있는데 이 중에 TurboTax가 가장 유명하다. 매해 1월 중순쯤 되면 Costco, Target, 혹은 Walmart 같은 곳에서 잘 보이는 입구에 잔뜩 쌓아 놓고 팔기 시작한다. 예전에는 그 안에 직접 CD가 들어 있어 그걸 컴퓨터에 설치하고 거기서 묻는 항목들에 대해 하나씩 입력하면 최종 세금 보고 form (1040 form)을 작성해 준다. 최근에는 이를 인터넷 사이트에서 아이디를 만들어 지속적으로 사용할 수 있고 작년 정보, 본인/배우자 정보, 자녀 정보, 그리고 passive gain/loss 정보까지 전부 가져와 사용하기 때문에 쉽게 사용할 수 있다. 지금 리테일에서 박스로 파는 것도 이제는 실제 CD가 들어 있지 않고 인터넷 사이트에서 사용할 수 있는 redemption code가 들어 있는 걸로 안다.

매년 IRS에서 공제 내역, 공제 금액 내용 등등을 바꾸고 심지어 세금 보고 기간 중에도 변경될 수 있기 때문에 이 세금보고서 프로그램은 한번 사서 내내 사용하는 것이 아닌 매년 새로 구매해야 한다. 게다가 W2만 가지고 간단히 보고 하는 건지, 아니면 주식 거래가 있어서 복잡해지는지 등등에 따라 프로그램 등급이 달라지고 가격도 달라진다. 내가 실제로 세금 보고를 혼자 할 수 있는지 없는지를 쉽게 알아 보는 방법이 있는데 TurboTax 홈페이지에 가서 아이디를 만들고 실제 과정을 따라가 보는 것이다. 모든 정보를 넣고 세금 계산을 하는 과정까지는 무료이다. 다 계산이 끝나고 세금 보고서 1040을 작성하거나 이를 filing을 할 때 비용을 지불한다. 따라서 한번 시도해 보고 무슨 내용인지 알고 따라 갈 수 있으면 혼자 할 수 있다.

세금 계산이 복잡한 자영업자의 경우나 단순 내역이 아니거나 세금 보고 내용이 잘 이해가 가지 않으면 세무사 (CPA)에게 맡기면 된다. 그러면 CPA가 필요한 정보 내역을 달라고 요청할 것이고 거기에 맞게 필요한 정보/서류를 다 전달해 주면 CPA가 세금 계산을 해서 보고서 1040 form을 작성해 준다. 그러면 거기에 사인을 하면 끝이다. 그런데 여기서 조심해야 할 부분이 하나 있다. CPA가 계산을 다 했다고 해도 그 내용에 대한 책임은 나에게 있는 것이다. CPA가 실수하거나 잘못 계산한, 혹은 의도적으로 다르게 계산한 내용이 있더라도 내가 책임을 져야 한다. 앞서 "스서방" 웨슬리 스나이프의 경우가 거기에 해당한다.

1040 form이 세금 보고서 자체이긴 하지만 여러 투자용 집에 대한 보고, 주식 거래에 대한 보고가 있을 경우 따로 schedule E라는 supplemental income/loss에 대한 form을 더 작성해서 제출해야 한다. 물론 TurboTax를 사용하거나 CPA을 이용하면 전부를 다 자동으로 작성해 준다. 그럼 실제 이를 IRS에 보내야 하는데 우편으로 보내거나 efiling을 할 수가 있다. 우편으로 보내는 경우 프린터로 출력해 우체국에서 등기로 보내면 되는데 처리 되는데 몇주가 걸릴 수 있다. 반면에 efiling은 24시간 안에 accept 되었는지 혹은 문제가 있어 reject 되었는지 알 수가 있다. Reject가 되는 경우 TurboTax에 들어가 보면 왜 reject 되었는지 알려 주고 수정을 해서 다시 efiling을 하면 된다. 계속해서 efiling을 하다가 한번쯤 우편 접수 (paper filing)을 해야 하는 경우가 있는데 예를 들어 그동안 가족들이 ITIN으로 보고해 오다가 영주권이 나와 SSN을 받은 후 새로운 SSN으로 세금보고를 하게 되면 efiling에서는 작년 기록과 맞지 않아 reject가 된다. 그럴 때는 우편 접수를 통해 한번 업데이트를 해야 하고 그러고 나면 그 다음해부터 다시 SSN으로 efiling이 가능해진다.

세금 감사 (Audit)

앞서 언급했듯이 미국에서의 세금보고는 본인의 신뢰성에 바탕을 두고 있다. 널 믿을테니 제대로 보고해야 한다라는 전제가 깔려 있는 것이다. 그렇지만 모든 사람이 성실하게 보고하는 건 아니다. 그래서 IRS에서 일단 accept 했지만 의심이 가는 경우 (가장 간단한 예는 갑작기 올해 소득이 훅 줄었다거나, 손실이 상식 이상으로 갑자기 늘었다거나) 감사(audit)을 진행할 수 있다. 2024년 기준으로 전체 세금 보고자의 1%에 대해서 세금 감사(audit)을 했다고 알려져 있는데 월급쟁이의 경우 감사를 받았다는 경우는 거의 보지 못했다. 아마도 거의 모든 소득 서류가 IRS에 보고 되기 때문에 비교적 투명하기 때문이라고 보여진다. 반면에 자영업자의 경우 아무래도 월급쟁이보다는 감사에 걸릴 확률이 좀 더 높다고 볼 수 있겠다. 그런데 이 세금 감사는 이전해에 대해서만 진행하는 것이 아니라 몇년 전의 것도 진행될 수 있다. 그래서 보통 지난 3년의 세금 보고서, 그리고 각종 공제를 받은 것들에 대한 증빙 서류는 보관하는 것이 좋다고 IRS 홈페이지에 나와 있다.

세금 보고에 대해서 자세히 몰라도 되고 그냥 CPA에게 비용을 내고 세금 보고를 해도 된다. 그렇지만 내가 어떤 종류의 세금을 얼마나 내고 있고 어떻게 하면 합법적으로 절세를 할 수 있는지 안다면 조금이나마 낫지 않을까. 그런 의미로 내 스스로 정리도 할겸 이 블로그를 작성했지만 내용이 내용인지라, 그리고 비록 수학이 아닌 산수이기는 하지만 여기 끝까지 읽으신 분들이 과연 몇분이나 계실지 궁금하다.

미국에서 산다는 거..... 쉬운거 아니다....

영어만 어려운게 아니다.....

'미국 생활 > 미국 일상 생활 이야기' 카테고리의 다른 글

| 미국에서 투표하기 (24) | 2024.11.10 |

|---|---|

| 한국어 번역이 잘 안 되는 영어 (2) | 2023.11.19 |

| 영어 번역이 잘 안 되는 한국어 (2) | 2023.11.03 |

| 집 구매하는 방법 - 넷 (2) | 2023.10.15 |

| 집 구매하는 방법 - 셋 (0) | 2023.09.08 |